Mitä merkintöjä laskulle vaaditaan?

Yleiset laskumerkinnät

Jo tarjousta laadittaessa mutta viimeistään laskua kirjoittaessa on tärkeä tietää mitä verottaja vaatii laskuun merkittäväksi. Laskumerkinnät vaikuttavat myös siihen millä perusteella arvonlisävero lasketaan.

Pakolliset laskumerkintävaatimukset arvonlisäverolain 209 b § mukaan ovat:

(sulkuihin merkitty vastaava käsite Isoltan palvelussa)

- Laskun antamispäivä

- Juokseva tunniste (laskun numero)

- Myyjän arvonlisäverotunniste (Y-tunnus)

- Ostajan arvonlisäverotunniste käännetyn verovelvollisuuden tilanteissa ja yhteisökaupassa (asiakkaan y-tunnus)

- Myyjän ja ostajan nimi ja osoite

- Tavaroiden määrä ja luonne sekä palvelujen laajuus ja luonne (laskun tuotenro ja kuvaus -kentät)

- Tavaroiden toimituspäivä, palvelujen suorituspäivä tai ennakkomaksun maksupäivä (Toimituspvm tai lisähuomautus tekstikenttään)

- Veron peruste verokannoittain ja yksikköhinta ilman veroa ja hyvitykset ja alennukset (Yksikköhinnan tulee siis olla veroton)

- Verokanta (tuoterivikohtaisesti, esim. 25,5 %)

- Suoritettavan veron määrä (Isoltan palvelu laskee verottomien hintojen yhteissummasta verokannoittain)

- Verottomuuden tai käännetyn verovelvollisuuden peruste (merkitään joko ALV:n selitteeseen tai tekstiosaan)

- Tiedot uusista kuljetusvälineistä (tarvittaessa tekstiosaan)

- Maininta käytettyjen tavaroiden sekä taide-, antiikki- ja keräilyesineiden tai matkatoimistojen marginaaliverotusmenettelystä (tarvittaessa tekstiosaan)

- Merkintä verollisen sijoituskullan myynnistä

- Muutoslaskussa viittaus aikaisempaan laskuun (tekstiosaan, Isoltan palvelu lisää automaattisesti esim. hyvityslaskua tehdessä)

Verkkolaskulla pitää olla lisäksi verokohtelukoodi. Laskun vastaanottaja voi vaatia sille muitakin tietosisältöjä kuten sopimusnumeron, tiliöintiviitteen, työmaatunnisteen tai kilpailutuksen numeron. Lue lisää verkkolaskutuksesta

Arvonlisäverolain käsitteistä löytyy tarkempaa tietoa Verohallinnon internet-sivuilla.

Tärkein huomio yleisissä laskumerkinnöissä on, että yksikköhinnan tulee näkyä verottomana.

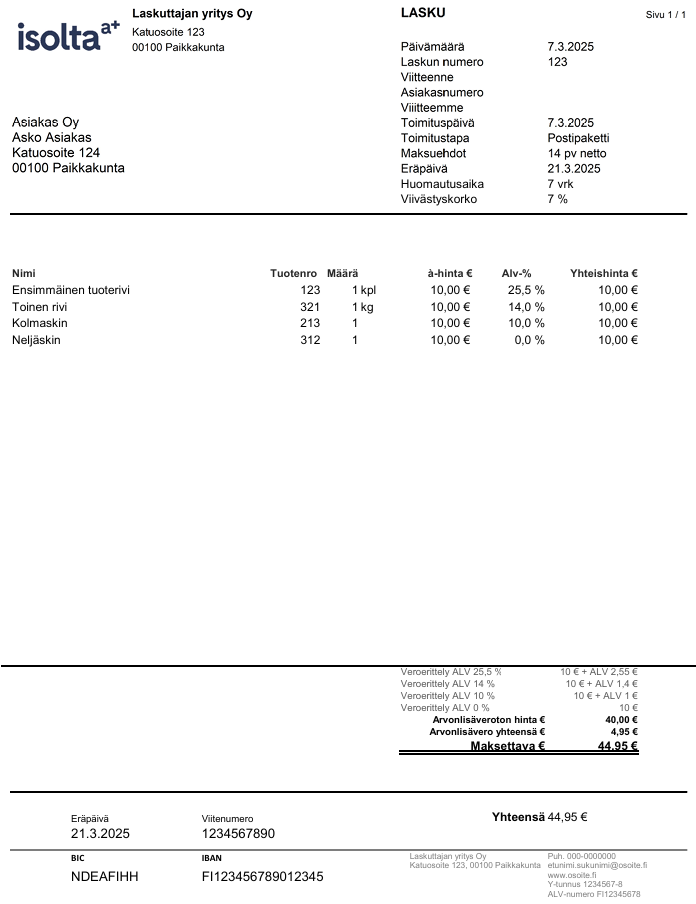

Esimerkki laskusta

Kevennetyt laskumerkintävaatimukset

(Seuraava teksti on suoraan otos Verohallinnon ohjeista:)

Arvonlisäverolaissa annetaan mahdollisuus siihen, että kaikkia edellä mainittuja laskumerkintöjä ei tarvitse tehdä laskuun. Tämä mahdollisuus koskee määrältään vähäisiä laskuja sekä tilanteita, joissa asianomaisen toimialan kauppatavan tai laskun lähettämistä koskevien teknisten olosuhteiden vuoksi kaikkia pakollisia velvoitteita on hankala noudattaa.

Kevennetyistä laskumerkintävaatimuksista säädetään AVL 209 f §:ssä. Kevennettyjä sisältövaatimuksia ei sovelleta tavaroiden yhteisömyyntiin (AVL 72 b §) tai tavaroiden kaukomyyntiin (AVL 63 a §) eikä sellaiseen toisessa EU-maassa tapahtuvaan tavaran tai palvelun myyntiin, josta ostaja suorittaa veron käännetyn verovelvollisuuden perusteella (AVL 2 a § tai 9 §:ää vastaava säännös).

Muissa kuin edellisessä kappaleessa mainituissa tilanteissa riittää, että laskussa on kevennetyt laskumerkinnät, kun laskun loppusumma on enintään 400 euroa.

Lisäksi kevennettyjä sisältövaatimuksia sovelletaan vähittäiskaupassa tai muussa siihen rinnastettavassa lähes yksinomaan yksityishenkilöille tapahtuvassa myyntitoiminnassa. Tässä tapauksessa laskun loppusummalla ei ole merkitystä, ja se voi siis ylittää 400 euroa (verollinen loppusumma). Vähittäiskauppaan rinnastettavaa myyntitoimintaa harjoittaa esimerkiksi kioski, suutari, kampaamo tai hautaustoimisto.

Kevennetyt laskumerkinnät ovat riittävät ravintola- ja ateriapalvelulaskuissa sekä henkilökuljetuslaskuissa, lukuun ottamatta edelleen myytäväksi tarkoitettuja palveluja. Kevennetyt laskumerkinnät ovat riittävät myös pysäköintimittareiden ja muiden vastaavien laitteiden tulostamissa tositteissa.

Laskuissa, joihin sovelletaan kevennettyjä laskumerkintöjä, täytyy olla seuraavat tiedot:

- laskun antamispäivä

- myyjän nimi ja arvonlisäverotunniste (Y-tunnus)

- myytyjen tavaroiden määrä ja laji sekä palvelujen laji

- suoritettavan veron määrä verokannoittain tai veron peruste verokannoittain

- muutoslaskuissa viittaus alkuperäiseen laskuun sekä ne tiedot, joita laskulla muutetaan.

Kevennetyn sisältövaatimuksen laskuissa on mahdollista ilmoittaa hinnat arvonlisäverollisina, jos suoritettavan veron määrä on merkitty laskuun. Veron perustetta ei tarvitse ilmoittaa.

Laskuissa saa myös olla enemmän tietoa kuin arvonlisäverolain säännökset edellyttävät.

Esimerkiksi hotellilaskussa, joka on määrältään enintään 400 euroa, ei tarvitse olla ostajan nimeä (yöpyjän työnantajan nimeä). Hotellilaskussa saa olla yöpyjän (työntekijän) nimi.

Huomautus Isoltassa: Kun sovelletaan kevennettyjä laskumerkintöjä, voidaan valita myös että yksikköhinta näytetään verollisena.

Rakennusalan käännetty arvonlisäverovelvollisuus

(Seuraava teksti on suoraan otos Verohallinnon ohjeista):

Rakennusalan käännetty verovelvollisuus tarkoittaa sitä, että tiettyjen rakentamispalvelujen myyntitilanteessa verosta vastaa ostaja eikä myyjä.

Käännettyä verovelvollisuutta sovelletaan Suomessa myytävään rakentamispalveluun (tai työvoiman vuokraukseen rakentamispalvelua varten), jos ostaja on elinkeinonharjoittaja, joka toiminnassaan muutoin kuin satunnaisesti myy rakentamispalvelua. Käännettyä verovelvollisuutta sovelletaan aina kun sen edellytykset täyttyvät.

Huomaa, että käännettyä verovelvollisuutta ei sovelleta tavaroiden myyntiin eikä rakentamispalvelun myyntiin yksityishenkilölle.

Käännetyn verovelvollisuuden piiriin kuuluvat tiedot rakentamispalvelujen myynneistä ja ostoista ilmoitetaan Verohallinnolle kausiveroilmoituksella.

Myyjän tulee antaa ostajalle lasku silloinkin, kun ostaja on verovelvollinen. Myyjän on selvitettävä, täyttääkö ostaja edellytykset, joiden perusteella käännettyä verovelvollisuutta voidaan soveltaa. Jos ne täyttyvät, myyjä laskuttaa ostajaa verottomalla laskulla. Laskussa on noudatettava yleisiä laskumerkintöjä. Siihen on merkittävä ostajan arvonlisäverotunniste, tieto siitä, että ostaja on verovelvollinen sekä verovelvollisuuden peruste esimerkiksi seuraavasti: ALV 8 c §. Suomalaisen ostajan arvonlisäverotunniste kotimaan kaupassa on y-tunnus.

Jos mielestäsi joku aihe puuttuu tai kaipaat lisätietoja, niin ota yhteyttä! Olemme täällä teitä varten.

Isoltalla varmistat laskumerkinnät

Isolta pitää huolen, että et lähetä puutteellisia tai virheellisiä laskuja. Isoltalla luodussa laskussa on aina kaikki verottajan vaatimat laskumerkinnät.

Käyttöönotto 2 minuutissa – ei sitoumuksia.